Depois de cerca de 30 anos de debates, a reforma tributária aprovada no Senado e Câmara dos Deputados teve seu texto promulgado no Congresso no dia 20/12/2023.

Em uma votação dividida em dois turnos, os deputados fizeram a aprovação do texto que já havia passado pela Câmara, foi modificado pelo Senado, voltou para análise da Câmara e agora foi promulgado no Congresso.

Justamente por conta de todas essas mudanças nas normas propostas ao longo dos últimos meses, é importante destacarmos os principais pontos da reforma tributária. Confira ao longo deste artigo!

Principais pontos da reforma tributária promulgada no Congresso

A proposta de reforma tributária prevê a substituição de cinco tributos atuais por um Imposto sobre Valor Agregado (IVA) Dual e um Imposto Seletivo. Além disso, serão feitos ajustes na estrutura tributária para estimular determinados setores da economia e incentivar o desenvolvimento regional.

Confira quais são os principais pontos da reforma tributária promulgada no Congresso:

1. Mudanças no texto do Senado

O texto da reforma tributária aprovado pela Câmara trouxe algumas mudanças em relação à proposta aprovada pelo Senado:

- Exclusão de regimes diferenciados com alíquotas reduzidas do IBS e da CBS.

- Retirada de setores que haviam sido inseridos em regimes específicos pelo Senado.

- Exclusão da alteração proposta pelo Senado que criou a cesta básica estendida, com alíquota reduzida em 60% e cashback obrigatório para a população de baixa renda.

- Exclusão da disposição que definia que a Cide poderia incidir sobre importação, produção ou comercialização de bens que tenham industrialização incentivada na Zona Franca de Manaus ou nas áreas de livre comércio.

- Exclusão de dispositivo que trazia a possibilidade de sabatina e aprovação do presidente do Comitê Gestor do IBS pelo Senado Federal.

- Exclusão dos dispositivos que previam um “prêmio” aos estados e municípios que mais arrecadassem no período de transição entre o sistema atual e o previsto na PEC 45.

2. Fase de transição em três tempos

A proposta de reforma tributária aprovada pela Câmara dos Deputados estabelece três prazos para a fase de transição do modelo atual para o novo. Ao todo, a migração completa deve levar 50 anos.

- Primeira fase. Duração de 7 anos (de 2026 a 2033) com foco nos contribuintes. Neste período, o Imposto sobre Bens e Serviços (IBS) será implementado gradualmente. Além disso, a migração do PIS/Pasep e Cofins para a Contribuição sobre Bens e Serviços (CBS) deve ser concluída até 2027.

- Segunda fase. Com duração de 50 anos, essa fase tem foco na partilha dos novos tributos entre Estados e municípios.

- Terceira fase. Por fim, a terceira fase envolve a extinção do IPI e criação de um Imposto Seletivo (IS) com finalidade extrafiscal e aplicação sobre a produção, extração, comercialização ou importação de bens e serviços prejudiciais à saúde ou ao meio ambiente.

3. IVA dual

O IVA dual será constituído pelos seguintes tributos:

- CBS (Contribuição sobre Bens e Serviços): unifica o PIS, a COFINS e o IPI.

- IBS (Imposto sobre Bens e Serviços): unifica o ICMS e o ISS.

Resumidamente, esses novos tributos terão base ampla, incidindo sobre bens e serviços, inclusive direitos. As características desses tributos incluem a não cumulatividade plena, desoneração de investimentos e o princípio do destino.

4. Imposto do pecado

Entre os principais pontos da reforma tributária, também vale destacar a criação de um Imposto Seletivo, conhecido como “imposto do pecado”, que será aplicado sobre a produção, venda ou importação de produtos prejudiciais à saúde ou ao meio ambiente.

5. Cesta básica e ‘cashback’

O texto aprovado pela Câmara mantém a criação de uma cesta básica nacional de alimentos isenta de tributos. Ou seja, as alíquotas previstas para os IVAs federal e estadual e municipal serão reduzidas a zero para esses produtos.

6. Isenções

De acordo com o texto aprovado, poderão ficar isentos da cobrança dos IVAs:

- Serviços de transporte coletivo de passageiros rodoviário e metroviário de caráter urbano, semiurbano e metropolitano;

- Dispositivos médicos;

- Dispositivos de acessibilidade para pessoas com deficiência;

- Medicamentos;

- Produtos de cuidados básicos à saúde menstrual;

- Produtos hortícolas, frutas e ovos;

- Serviços de educação de ensino superior nos termos do Programa Universidade para Todos (Prouni);

- Automóveis de passageiros comprados por pessoas com deficiência e pessoas com transtorno do espectro autista, e por motoristas profissionais que destinem o automóvel à utilização na categoria de aluguel (táxi);

- Serviços prestados pelas entidades de inovação, ciência e tecnologia sem fins lucrativos;

- Produtores rurais físicos ou jurídicos com receita anual de até R$ 3,6 milhões;

- Atividades de reabilitação urbana de zonas históricas e de áreas críticas de recuperação e reconversão urbanística.

7. Tributação da renda e do patrimônio

A reforma tributária aprovada mantém as alterações propostas na Câmara em relação à cobrança de impostos sobre renda e patrimônio:

- Cobrança de IPVA para jatinhos, iates e lanchas;

- Tributação progressiva sobre heranças.

8. Remuneração de auditores

Um dos dispositivos aprovados permite a auditores municipais e estaduais terem o mesmo salário de ministros do Supremo Tribunal Federal (STF) – que é o teto do funcionalismo público e serve de referência para os vencimentos de juízes e desembargadores.

Fique por dentro do impacto da reforma tributária

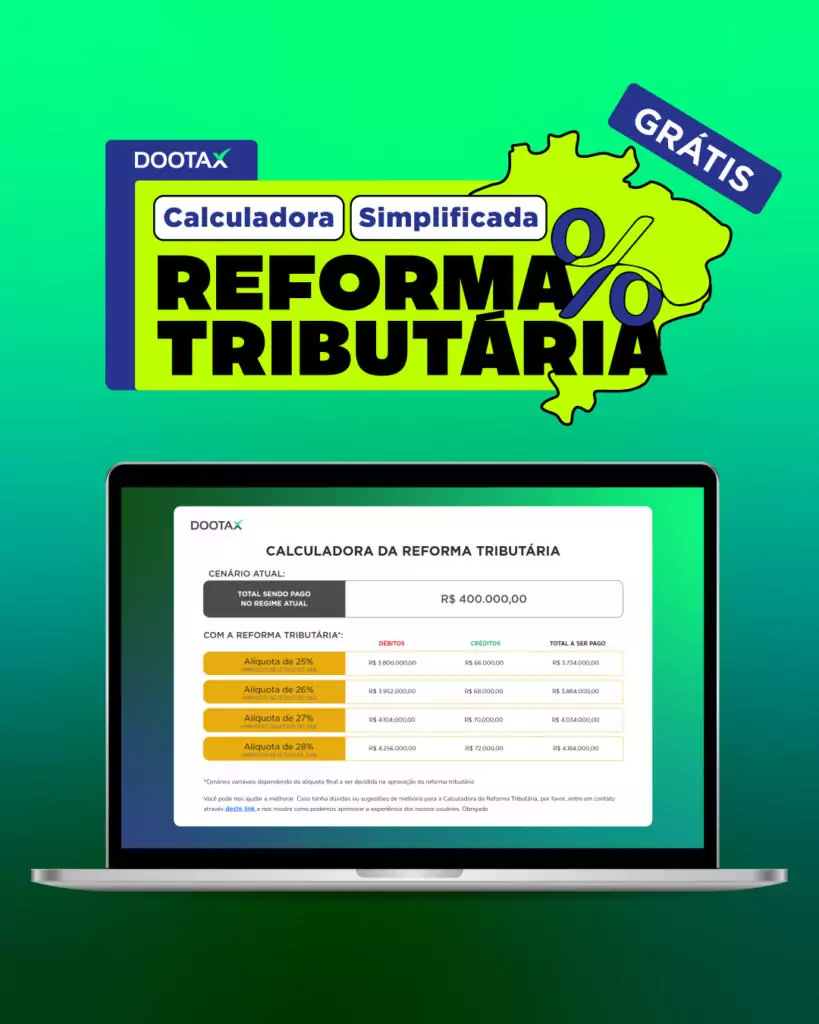

Para ajudar as empresas a entender como a reforma tributária vai afetar suas finanças, a Dootax desenvolveu uma ferramenta gratuita: a Calculadora Simplificada da Reforma Tributária.

Ela oferece projeções para ajudar as empresas a se preparar para as mudanças tributárias. Tudo isso de forma rápida e sem nenhum custo.

E a melhor parte: usar a calculadora simplificada da Dootax é muito fácil!

- Acesse a Calculadora Simplificada da Reforma Tributária clicando no banner no final deste artigo.

- Insira as informações financeiras da sua empresa, como receita anual, despesas com impostos e outros dados relevantes.

- Utilize a calculadora para simular diferentes cenários e entender como a reforma tributária afetará seus impostos e finanças.

- Com base nos resultados obtidos, faça um planejamento financeiro sólido para os próximos anos, considerando os impactos da reforma.

A Calculadora Simplificada da Reforma Tributária é uma ferramenta valiosa que pode ajudar as empresas nesse processo, permitindo que simulem cenários com apenas alguns cliques e guiem suas tomadas de decisão. Não deixe para depois: comece a se preparar hoje mesmo e garanta o futuro financeiro da sua empresa.

Clique no banner abaixo para acessar a Calculadora Simplificada da Reforma Tributária e dar o primeiro passo em direção à preparação para um novo sistema de tributação.