O ICMS é um dos principais tributos pagos pelas empresas brasileiras, certo? Devido à sua incidência sobre todas as operações de venda de mercadorias e prestação de serviços de transporte e comunicação, grande parte das organizações precisam lidar com seu recolhimento.

Esse é um imposto de competência estadual que desperta diversas dúvidas entre os profissionais da contabilidade. São muitos detalhes que demandam uma atenção especial, e é preciso se manter atualizado com as mudanças na legislação.

Neste artigo, veremos as principais informações sobre o funcionamento do ICMS – Imposto sobre Circulação de Mercadorias e Serviços. Confira!

O que é ICMS?

Imposto sobre circulação de mercadorias e prestação de serviços de transporte interestadual e intermunicipal e comunicação. Esse é o nome completo do tributo conhecido popularmente como ICMS, que é a maior fonte de arrecadação de diversos estados brasileiros.

Como o seu nome deixa bem claro, ele é um imposto que incide sobre a circulação de mercadorias em geral (sejam eletrodomésticos, alimentos ou cosméticos) e também sobre os serviços de transporte (interestadual e intermunicipal) e de comunicação.

A instituição do tributo está no art. 155 da Constituição Federal:

Art. 155. Compete aos Estados e ao Distrito Federal instituir impostos sobre:

II – operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior

Já as principais disposições sobre o ICMS estão na Lei Kandir (Lei Complementar nº 87 de 1996), que define diversos aspectos importantes do tributo, como:

- situações de incidência;

- quem é contribuinte;

- base de cálculo;

- fato gerador;

- possibilidade de substituição tributária, entre diversos outros detalhes fundamentais para a apuração correta do tributo.

Sobre quais operações incide o ICMS?

Afinal, quando uma empresa deverá pagar o ICMS? Segundo a Lei Complementar nº 87 de 1996, o ICMS incide sobre as seguintes operações:

- Operações relativas à aquisição de mercadorias em geral, incluindo o fornecimento de alimentos e bebidas em bares, restaurantes e estabelecimentos similares;

- Prestação de serviço de transporte interestadual e intermunicipal, por qualquer meio, de pessoas, bens, mercadorias ou valores;

- Prestação de serviços de comunicação (emissão, geração, recepção, transmissão, etc.);

- Fornecimento de mercadorias com prestação de serviços;

- Importação de mercadorias do exterior, qualquer que seja a finalidade;

- Serviços prestados no exterior ou que tenham começado fora do país;

- Entrada, no Estado de destino, de petróleo, inclusive lubrificantes e combustíveis líquidos e gasosos dele derivados, e de energia elétrica, quando não destinados à comercialização ou à industrialização.

Já as atividades que são isentas do imposto incluem:

- Comercialização e circulação de livros, jornais e periódicos, incluindo o papel destinado à impressão;

- Operações e prestações que destinem ao exterior serviços ou mercadorias;

- Operações relativas à energia elétrica, petróleo e combustíveis;

- Operações relacionadas a ouro, quando definido como ativo financeiro ou instrumento cambial;

- Operações de arrendamento mercantil;

- Operações de hortifrutigranjeiros;

- Transferência de propriedades ou bens móveis, sejam de estabelecimentos comerciais, industriais ou de outra espécie;

- Aquisição de veículos adaptados para pessoas com deficiência física;

- Casos específicos definidos por legislação estadual, entre outros.

Como é calculado o ICMS?

Antes de compreender como é feito o cálculo do ICMS, é necessário entender qual é o momento em que esse cálculo deve ser feito. Para isso, veja algumas definições básicas sobre o tributo:

- Base de cálculo: é o montante total da operação, incluindo o frete e outras despesas acessórias cobradas do consumidor.

- Fato gerador: o fato gerador é o evento que motiva a aplicação do imposto. O fato gerador do ICMS é o momento da saída da mercadoria da empresa ou o início da prestação do serviço.

- Alíquota: a alíquota do ICMS varia de acordo com a UF de origem e UF de destino da operação

Com base nessas informações, fica fácil fazer o cálculo do imposto. Basta multiplicarmos a base de cálculo pela alíquota incidente sobre a operação.

A venda de um produto no valor de R$ 2.000,00 dentro de um estado em que a alíquota do ICMS é 17% resultaria em um valor de R$ 340,00 para ser recolhido (R$ 2.000,00 x 17% = R$ 340,00).

Como é feito o pagamento do ICMS?

O pagamento do ICMS pode ser feito de três formas:

- DAS Simples Nacional: para as empresas optantes pelo Simples Nacional, o recolhimento do ICMS na guia mensal DAS – juntamente com o restante dos seus tributos.

- Guia própria estadual: a Secretaria Estadual da Fazenda de cada estado disponibiliza uma guia própria para o recolhimento do tributo para as empresas optantes por outros regimes tributários. – Saiba mais sobre os Documentos de Arrecadação Estadual (DAE, DARE, DAR) aqui.

- GNRE: nos casos de operações interestaduais em que há diferença nas alíquotas, é preciso efetuar o recolhimento através da Guia Nacional de Recolhimento Estadual (GNRE).

Tomando como exemplo o caso da guia estadual, o passo a passo para pagamento do ICMS seria o seguinte:

- Acesse o sistema online da Secretaria da Fazenda do seu estado.

- Utilize o sistema para gerar a guia de recolhimento do ICMS.

- Preencha todas as informações solicitadas na guia de forma correta e completa.

- Escolha a forma de pagamento que melhor se adequa a você, como boleto bancário, débito em conta, transferência eletrônica, entre outras opções disponíveis.

- Realize o pagamento dentro do prazo estabelecido pela Secretaria da Fazenda.

- Após efetuar o pagamento, é de extrema importância que você guarde o comprovante de pagamento para consultas e referências futuras.

Seguindo esses passos, você estará cumprindo corretamente suas obrigações de recolhimento do ICMS. Lembre-se sempre de estar em dia com suas responsabilidades fiscais.

Substituição tributária

Outra questão que desperta muitas dúvidas sobre o Imposto sobre Circulação de Mercadorias e Serviços é a situação de substituição tributária.

De acordo com as definições da lei estadual, é possível que seja atribuída a responsabilidade de pagamento do imposto a qualquer contribuinte. Nessa hipótese, o contribuinte assume a condição de substituto tributário.

Ou seja, a substituição tributária acontece quando a responsabilidade pelo pagamento do ICMS é transferida para outros contribuintes que não são os geradores da operação de venda.

Essa responsabilidade pode ser atribuída em relação ao imposto incidente sobre uma ou mais operações – sejam elas antecedentes, concomitantes ou subsequentes.

Essa é uma medida adotada pelo poder público para facilitar a fiscalização de tributos que incidem mais de uma vez no decorrer da cadeia de circulação de uma mercadoria ou serviço, como o ICMS.

DIFAL

O DIFAL (Diferencial de Alíquota) surgiu para tornar mais justas as operações realizadas entre diferentes estados brasileiros. Como as alíquotas praticadas variam entre uma UF e outra, é preciso considerar essa diferença no momento do recolhimento, certo?

Sendo assim, é preciso encontrar a diferença entre as alíquotas praticadas para fazer o recolhimento desse valor. Em uma operação em que o estado de origem possui a alíquota de 12% e o estado de destino usa a alíquota de 17%, seria preciso calcular um DIFAL de 5% sobre o valor da operação.

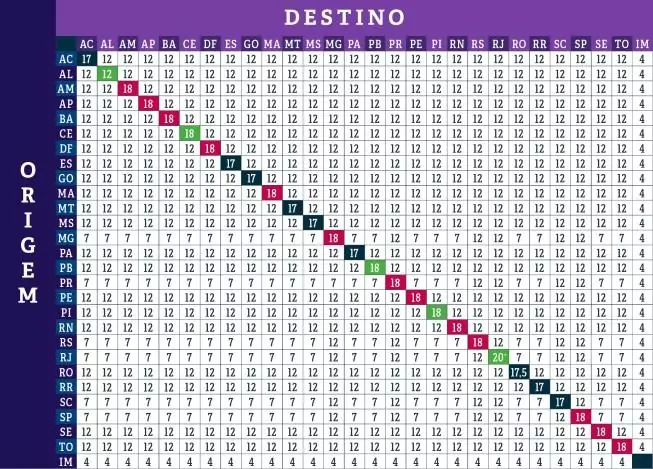

Tabela de alíquiotas – ICMS

A tabela com as alíquotas do ICMS dos estados brasileiros pode sofrer alterações constantemente. Mas você sabe qual é o ICMS mais caro do Brasil?

Confira a tabela atualizada em 2020:

Solução de emissão de guias para e-commerce

Agora que você já sabe tudo sobre ICMS, o que acha de conhecer a solução para descomplicar as rotinas fiscais do seu e-commerce? Com o Dootax Pagamento de Tributos, é possível automatizar a geração e o pagamento de ICMS, GNRE, DIFAL e FECP, resultando em facilidade e compliance fiscal para o seu dia a dia.

Por meio da automação fiscal, sua empresa pode agilizar o envio das mercadorias, além de evitar caminhões parados em barreiras fiscais. Assim, além de potencializar a produtividade do time fiscal e eliminar os custos ocultos, seu e-commerce vai evitar atrasos, proporcionando uma experiência de compra positiva aos clientes.

Você já conhecia todas essas informações sobre o Imposto sobre Circulação de Mercadorias e Serviços? Que tal automatizar o recolhimento desse tributo? Saiba mais sobre nossa solução.