O IPI (Imposto sobre Produtos Industrializados) é um tributo com esfera de tributação federal, logo, ele é recolhido para os cofres da União.

Esse imposto é considerado um dos mais importantes do Brasil, visto que, além de ser um imposto com fins arrecadatórios, é considerado também como um tributo parafiscal, podendo ser utilizado como regulador da economia, quando o governo julgar necessário.

Por sua vez, sua legalidade se encontra no art. 153, inciso IV, da Constituição Federal de 1988, assim como seus princípios essenciais para a formação da matriz de tributação, em que é possível encontrar as seguintes variáveis do tributo:

- Fato gerador

- Contribuinte

- Base de cálculo

- Alíquota

- Período de apuração

- Prazo de recolhimento

Além disso, o Imposto sobre Produtos Industrializados é regulamentado pelo Decreto Federal nº 7.212, de 2010, que traz regulamentações mais detalhadas sobre a apuração, cobrança e fiscalização, isenções, benefícios, seletividade e não cumulatividade, detalhes que são abordados na sequência.

1. Forma de apuração

Na apuração do IPI, utiliza-se a dinâmica da não cumulatividade, que será explicada com detalhes adiante.

O Decreto federal nº 8.950, de 2016, estabelece a Tabela de Incidência do IPI, conhecida popularmente como TIPI, em que cada produto tem uma previsão de incidência ou não incidência e, nesse caso, a determinação de uma alíquota conforme sua seletividade.

2. Alíquota

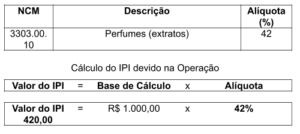

A alíquota é um percentual que poderá ser fixo ou variável utilizado na aplicação de uma determinada base de cálculo. No caso do Imposto sobre Produtos Industrializados, as alíquotas serão determinadas pela NCM (Nomenclatura Comum do Mercosul) constante na TIPI (Tabela de Incidência do IPI), conforme demonstram os exemplos abaixo:

Figura 1: Exemplo de alíquota de IPI

Fonte: Camila Oliveira, Vamos Escrever para Dootax, setembro de 2022.

Exemplo de Nota Fiscal:

Valor do Produto: R$ 1.000,00

IPI: R$ 420,00

Valor da operação: R$ 1.420,00

É importante observar a formação da base de cálculo e o que faz sua composição. Assim, a base de cálculo do Imposto sobre Produtos Industrializados será o valor sobre o qual incide a alíquota.

Verifique, então, os itens que devem ser incluídos na formação da base, além do valor do produto:

- Frete

- Seguro

- Outras despesas acessórias

3. Tipos de ocorrência do fato gerador

- Na importação: o desembaraço aduaneiro de produtos de procedência estrangeira;

- Na operação interna: a saída de produto de estabelecimento industrial, ou equiparado à industrial.

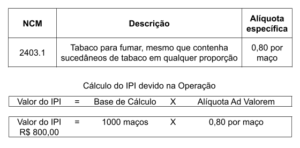

4. Alíquota específica

Quando a alíquota do Imposto sobre Produtos Industrializados é considerada específica, o valor do tributo será o resultado da aplicação dessa alíquota sobre a unidade de medida do produto, podendo ser a quantidade, volume, litros, peso etc.

Assim, o valor de IPI devido será a aplicação da alíquota específica sobre a quantidade de medida estatística do produto. Vamos ver um exemplo:

Figura 2: Exemplo de alíquota específica

Fonte: Camila Oliveira, Vamos Escrever para Dootax, setembro de 2022.

Exemplo na Nota Fiscal:

Valor do Produto: R$ 1.000,00

IPI: R$ 800,00

Valor da operação: R$ 1.800,00

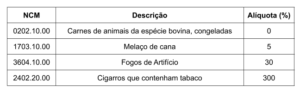

5. Princípio da seletividade

O princípio da seletividade aplicado no Imposto sobre Produtos Industrializados e em outros impostos é um conceito em que o legislador, por meio da análise da essencialidade dos produtos, poderá aplicar uma alíquota maior ou menor, conforme o critério estabelecido.

Desse modo, aqueles itens que não são considerados como essenciais para a sobrevivência serão taxados com uma alíquota maior do Imposto sobre Produtos Industrializados. Por sua vez, os produtos que são considerados como essenciais, como alimentos, têm alíquota de IPI reduzida, ou até mesmo é aplicada a alíquota zero.

Para compreender a aplicação do princípio da seletividade através da essencialidade, observe o caso da alíquota de IPI aplicada aos cigarros, que é de 300%. Confira o exemplo:

Figura 3: Exemplo de alíquota aplicada considerando o princípio da seletividade

Fonte: Camila Oliveira, Vamos Escrever para Dootax, setembro de 2022.

6. Princípio da não cumulatividade

Conforme mencionado anteriormente neste artigo, outra característica importante da apuração do IPI é a não cumulatividade. Esse princípio determina que o valor apurado nas operações de entrada deverão ser deduzidos do valor do IPI destacado nas operações posteriores tributadas, por exemplo:

- Operação de compra de material para industrialização: direito ao crédito do IPI.

- Operação de venda de produto industrializado: dever de recolher o IPI da operação de saída.

- IPI a recolher: saldo de crédito de IPI que foi creditado pelas operações de entrada – valor de IPI devido nas operações de saídas tributadas.

Logo, a partir desse exemplo, percebe-se que o valor de IPI apurado numa operação de venda por uma empresa industrial deverá ser deduzido do valor do Imposto sobre Produtos Industrializados correspondente às peças e materiais usados na fabricação do referido produto de venda.

7. Regra de vigência do Imposto sobre Produtos Industrializados

O IPI é um imposto que tem fins arrecadatórios e regulatórios. Portanto, é um instrumento de política econômica, utilizado quando existe a necessidade por parte do governo de atuar sobre a economia, incentivando algum segmento. Por exemplo, pode-se mensurar essa aplicação do IPI em casos em que ocorre a redução das alíquotas dos veículos e da linha branca.

Por essa razão, a Carta Magna autoriza o Poder Executivo a alterar as alíquotas do IPI, dentro dos limites legais, mediante emissão de Decreto, sem necessidade de passar pelo Congresso Nacional para a emissão de uma lei, contemplando aumento ou redução de alíquotas.

A partir dessa condição de regulação da economia por meio das alíquotas do IPI, o governo federal poderá incentivar um determinado segmento da economia pela redução das alíquotas através de decreto.

Por outro lado, da mesma forma que se pode reduzir a alíquota do IPI, também se pode aumentar. Nesses casos, é preciso observar a regra de vigência para o IPI em que se aplica o princípio da anterioridade.

O princípio da anterioridade aplicado ao Imposto sobre Produtos Industrializados é mitigado e estabelece que o aumento do Imposto sobre Produtos Industrializados só entrará em vigor após decorridos 90 dias da publicação da lei, período que é conhecido como noventena.

Além disso, vale lembrar que só é permitido o aumento e a redução das alíquotas do IPI através de decreto. Assim, para a criação de novas hipóteses de incidência de IPI, existe a necessidade de lei aprovada pelo Congresso Nacional.

8. Créditos de IPI

A legislação do IPI permite alguns tipos de créditos, como o incentivo a setores industriais ou a título de ressarcimento quando o contribuinte tem impossibilidade de recuperação dos tributos via apuração mensal.

Uma das regras fundamentais da apuração do IPI é não incidir sobre produtos exportados, corroborando a máxima popular de que nenhum país exporta imposto. Então, via de regra, os produtos exportados são imunes ao IPI, o que também traz um benefício fiscal para os exportadores brasileiros.

Além dos benefícios fiscais citados acima, a legislação do Imposto sobre Produtos Industrializados permite a utilização de créditos, a serem utilizados na apuração mensal, por exemplo:

- Insumos;

- Produtos intermediários;

- Materiais de embalagens;

- Créditos decorrentes de bens que não integram o produto final;

- Créditos sobre peças de reposição, entre outros.

9. Tipos de industrialização: o que será considerado fato gerador do IPI?

a) Transformação

Operação que, sendo exercida sobre a matéria-prima ou produto intermediário, resulte na obtenção de espécie nova.

b) Beneficiamento

Operação que tem por objetivo modificar, aperfeiçoar ou, de qualquer forma, alterar o funcionamento, a utilização, o acabamento ou a aparência do produto.

c) Montagem

Operação que consiste na reunião de produtos, peças ou partes e que resulte em um novo produto ou unidade autônoma, ainda que sob a mesma classificação fiscal.

d) Acondicionamento ou reacondicionamento

Operação que visa alterar a apresentação do produto pela colocação de embalagem, ainda que em substituição à original. Excluída a situação em que a embalagem colocada se destina apenas ao transporte da mercadoria.

e) Renovação ou recondicionamento

Operação que, sendo exercida sobre produto usado ou em parte remanescente de produto deteriorado ou inutilizado, renova ou restaura o produto para a utilização.

Tendo em vista os detalhes elencados neste texto, ressalta-se que a apuração do Imposto sobre Produtos Industrializados deve levar em consideração aspectos importantes, como essencialidade e não cumulatividade. Portanto, é fundamental ficar atento a todos esses desdobramentos contidos na legislação fiscal.

Você gostou de saber mais sobre o Imposto sobre Produtos Industrializados? Continue a visita em nosso blog e descubra por que automatizar o pagamento de tributos federais.

Sobre a autora:

Camila Oliveira

Autora certificada Vamos Escrever. Bacharel em contabilidade e pós-graduada em Controladoria e Gestão de Tributos. Possui mais de 14 anos de experiência na área tributária em todas as rotinas fiscais de análises e apurações de tributos diretos e indiretos. Também é professora de Contabilidade Introdutória, Comercial e Tributária. Apaixonada por animais e motociclista.

A Dootax nasceu para descomplicar rotinas fiscais com tecnologia, trazendo agilidade, redução de custos de segurança.